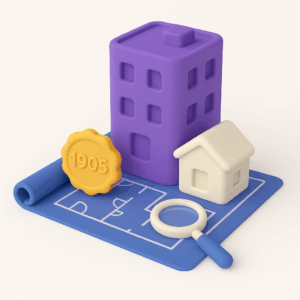

TVA Rénovation 5.5% ou 10% ? Le Guide Complet des Taux (2026)

Vous vous lancez dans la rénovation ? Bonne nouvelle : l’État est votre premier partenaire financier, avant même les subventions. Grâce à la TVA à taux réduit, vous pouvez économiser immédiatement jusqu’à 14,5 % sur votre facture totale.

- TVA 5.5% : Pour la rénovation énergétique (Isolation, Chauffage).

- TVA 10% : Pour l’amélioration de l’habitat (Cuisine, Peinture, Salle de bain).

- TVA 20% : Pour le neuf, les gros agrandissements ou l’achat de matériel seul.

La rénovation énergétique d’un logement représente un budget conséquent. Mais saviez-vous que la TVA est l’un des leviers les plus puissants pour réduire la note ? Contrairement à MaPrimeRénov’ qui nécessite un dossier administratif parfois long, la TVA réduite s’applique directement sur le devis de l’artisan.

Cependant, les règles fiscales sont strictes. Travaux induits, attestation fiscale, achat de matériel… Une erreur et le fisc peut redresser le taux à 20 %, vous réclamant la différence des années plus tard. Voici le guide complet pour naviguer en toute sécurité fiscale.

Vous avez un projet de rénovation ?

Vérifiez votre éligibilité aux taux réduits et aux aides cumulables avec un audit complet.

CALCULER MES ÉCONOMIES1. Les 3 Taux de TVA en 2026 : Le Comparatif

Avant de signer un devis, vous devez savoir dans quelle case fiscale vous tombez. Tout dépend de la nature des travaux et de l’âge de votre logement.

| Taux | Type de Travaux | Exemples Concrets |

|---|---|---|

| TVA 5.5 % | Rénovation Énergétique Amélioration thermique |

Pose d’une Pompe à Chaleur, Isolation des combles, VMC Double Flux, fenêtres performantes. |

| TVA 10 % | Amélioration / Transformation Confort (non énergétique) |

Rénovation salle de bain, cuisine, peinture, carrelage, toiture (sans isolation), Clim Air/Air. |

| TVA 20 % | Construction / Neuf Ou Achat matériel seul |

Extension de maison (>10% surface), surélévation, achat d’un radiateur en magasin de bricolage. |

Pour une facture de travaux de 20 000 € HT :

- Avec TVA 20% : Vous payez 24 000 € TTC.

- Avec TVA 5.5% : Vous payez 21 100 € TTC.

Gain immédiat : 2 900 € (soit une économie directe sans dossier à monter).

2. Focus sur la TVA à 5.5 % : Le « Graal » de la rénovation

C’est le taux le plus avantageux. Il s’applique aux travaux qui permettent de faire des économies d’énergie significatives et qui sont éligibles au crédit d’impôt (CITE) ou à MaPrimeRénov’.

Les équipements éligibles :

- 🔥 Chauffage & Eau Chaude : Chaudières à condensation (THPE), Pompes à chaleur (Air/Eau, Géothermie), Chauffe-eau solaire ou thermodynamique, Poêles à bois/granulés.

- 🏠 Isolation Thermique : Isolation des murs (intérieur/extérieur), des combles, des toitures terrasses, et remplacement des fenêtres (si simple vitrage vers double vitrage).

- 💨 Ventilation & Régulation : VMC Double Flux, robinets thermostatiques, systèmes de régulation du chauffage connectés.

Le Secret des « Travaux Induits »

C’est une subtilité fiscale géniale mais méconnue. Les travaux qui sont indissociablement liés aux travaux énergétiques bénéficient aussi du taux de 5.5 %, même s’ils ne sont pas énergétiques par nature.

Exemple : Si vous faites une isolation intérieure des murs (éligible 5.5%), les travaux suivants passent aussi à 5.5% :

- La dépose de l’ancien revêtement.

- Le déplacement des prises électriques et radiateurs gênants.

- La peinture ou le papier peint sur le nouveau mur isolé.

Pour bénéficier du taux induit, ces travaux annexes doivent être facturés dans un délai de 3 mois maximum avant ou après les travaux principaux d’efficacité énergétique.

3. Les Conditions d’Éligibilité (Check-List)

Pour profiter de ces taux réduits, il ne suffit pas de vouloir faire des travaux. Votre logement doit respecter des critères d’âge précis.

📜 Les 4 Règles d’Or :

- ✅ L’Ancienneté : Le logement doit être achevé depuis plus de 2 ans à la date de début des travaux. (Si moins de 2 ans = TVA 20% obligatoire).

- ✅ L’Usage : Résidence principale ou secondaire (les locaux commerciaux purs sont exclus, mais les parties communes d’immeubles mixtes sont éligibles au prorata).

- ✅ Le Bénéficiaire : Propriétaire (occupant ou bailleur), locataire, syndicat de copropriété ou SCI.

- ✅ La Prestation : Les travaux doivent être fournis et posés par une entreprise.

4. Le Piège de l’Achat « Soi-même » (DIY)

Beaucoup de bricoleurs pensent faire une affaire en achetant leur matériel (isolant, carrelage, chauffe-eau) chez Leroy Merlin ou Castorama pour le faire poser ensuite par un artisan. C’est souvent une erreur financière.

Si vous achetez le matériel vous-même :

- Vous payez le matériel avec une TVA à 20% en caisse.

- Vous ne pouvez pas récupérer la différence.

- L’artisan vous facturera uniquement la main d’œuvre à 5.5% ou 10%.

- Vous perdez 14.5% d’économie sur le prix du matériel (souvent le poste le plus cher).

Conseil d’expert : Laissez l’artisan acheter le matériel. Même s’il prend une petite marge commerciale, l’économie de TVA compense souvent le surcoût, et vous bénéficiez de la garantie décennale complète sur le produit fourni.

5. La Paperasse : L’Attestation de TVA

Pour que l’artisan ait le droit de vous facturer à 5.5% ou 10%, il a besoin d’une preuve écrite que votre logement a bien plus de 2 ans et que les travaux ne sont pas une reconstruction à neuf déguisée. C’est l’Attestation Fiscale.

Quelle attestation remplir ?

- Attestation Simplifiée (Cerfa n°13948*05) : Pour les travaux courants (fenêtres, chaudière, peinture, isolation, cuisine). C’est la plus fréquente.

- Attestation Normale (Cerfa n°1301-SD) : Pour les gros travaux qui touchent au gros œuvre (fondations, murs porteurs) ou qui augmentent la surface de plancher (surélévation).

Règle d’or : Vous devez remettre cette attestation datée et signée à l’artisan avant l’émission de la facture. Conservez l’original (et les factures) pendant 5 ans. En cas de contrôle fiscal, c’est ce document qui vous sauvera d’un redressement.

Note : Si le montant des travaux est inférieur à 300 € TTC, l’attestation n’est pas obligatoire, mais la facture doit mentionner les informations du logement (nom, adresse, âge > 2 ans).

6. Clarification : TVA Travaux vs TVA Zone ANRU

Il existe une confusion fréquente. On entend parler de TVA à 5.5% pour l’achat d’appartement neuf. C’est un autre dispositif !

- TVA Travaux (Sujet de cet article) : Concerne la rénovation de l’ancien (> 2 ans). Accessible partout en France.

- TVA ANRU (Zone Aménagement) : Concerne l’achat d’un bien NEUF (VEFA) situé dans une zone de rénovation urbaine (quartier prioritaire). C’est une aide à l’accession à la propriété, pas aux travaux.

Ne confondez pas les deux. Si vous rénovez votre maison à la campagne, vous avez droit à la TVA 5.5% Travaux, même si vous n’êtes pas en zone ANRU.

7. FAQ : Vos questions sur la TVA Réduite

La climatisation est-elle éligible à la TVA 5.5% ?

Non ! Les pompes à chaleur Air/Air (clim réversible) sont exclues du taux de 5.5%, car elles sont considérées comme des éléments de confort d’été énergivores. Elles bénéficient du taux de 10% si le logement a plus de 2 ans, ou 20% pour le neuf. Seules les PAC Air/Eau ou Géothermiques sont à 5.5%.

Les travaux de jardinage ou piscine ont-ils une TVA réduite ?

Non. Les travaux d’aménagement des espaces verts, piscines, spas, saunas, vérandas sont toujours soumis au taux normal de 20%, même si la maison est ancienne. Ce sont des travaux d’agrément.

Puis-je cumuler TVA 5.5% et MaPrimeRénov’ ?

Oui, absolument ! C’est le combo gagnant. La TVA réduite est un avantage fiscal automatique, tandis que MaPrimeRénov’ est une subvention. Les deux se cumulent sans aucune démarche supplémentaire.

Que se passe-t-il si je mens sur l’attestation ?

Vous êtes solidairement responsable avec l’entreprise. En cas de contrôle, le fisc vous réclamera la différence de TVA (les 14.5% manquants) + des intérêts de retard. Ne jouez pas avec l’administration fiscale.

Conclusion : Optimisez votre budget travaux

La TVA réduite n’est pas un cadeau, c’est un droit. Mais c’est un droit qui se mérite par la rigueur administrative (attestation, choix de l’artisan).

Pour sécuriser votre projet et être sûr de bénéficier de tous les taux réduits (notamment sur les travaux induits), la meilleure stratégie reste de faire appel à un Maître d’Œuvre ou un Auditeur qui chiffrera le devis correctement dès le départ.

Prêt à lancer vos travaux ?

Commencez par un audit énergétique pour identifier les travaux à 5.5% les plus rentables.

DEMANDER MON AUDIT ÉNERGÉTIQUE📚 Pour aller plus loin sur les aides :

- Audit Monopropriété & Immeuble de Rapport : Le Guide Investisseur

- Déficit Foncier : Comment effacer vos impôts avec vos travaux ? (Guide 2026)

- Toutes les Aides à la Rénovation 2026 : Le Guide Officiel Complet

- MaPrimeRénov’ & Aides 2026 : Le Guide Complet du Financement

- Qualification OPQIBI 1905 RGE : Le Guide Immeuble & Tertiaire

- Qualification OPQIBI 1911 RGE : Le Guide Ultime (Prix, Dossier, Aides)